Con dos feriados, la semana financiera fue “corta” pero sustancial en cuanto a ganancias bursátiles, en momentos en que las apuestas se centran en las alianzas electorales que deben definirse este fin de semana para avanzar a las elecciones primarias de agosto.

Las notables subas para las acciones y bonos se sustentaron en las expectativas acerca de las medidas de desregulación de la economía a partir del 10 de diciembre, con la llegada de un nuevo Gobierno. Estas especulaciones nada tienen que ver con el duro presente de la economía, el descalabro fiscal y la dramática pérdida de reservas del Banco Central.

El panel S&P Merval de la Bolsa de Comercio de Buenos Aires terminó en los 420.736 puntos, con una ganancia marginal en la semana de 0,3% en pesos y de 0,2% en dólares “contado con liqui” que igual siguieron para sostener las mejores valuaciones de las acciones desde agosto de 2019.

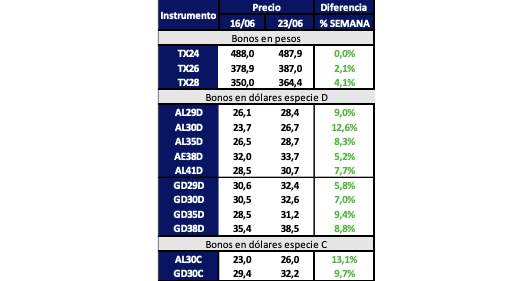

En tanto, los bonos en dólares obtuvieron una mejora promedio entre el 6% y 8%, para las emisiones con ley extranjera y local, respectivamente. El riesgo país de JP Morgan recortó unos 30 puntos básicos respecto del viernes anterior, en los 2.225 puntos básicos.

En ese marco cobran cada vez más relevancia las difíciles negociaciones del país con el Fondo Monetario Internacional (FMI) para reprogramar metas y desembolsos por un préstamo por USD 45.000 millones mantienen la tensión de los mercados.

Los expertos del Grupo IEB (Invertir en Bolsa) explicaron que “los mercados locales tanto de renta variable como de renta fija se van posicionando claramente con una mirada puesta ya en el recambio”. En este aspecto, subrayaron que en “el rally que vienen experimentando las acciones argentinas” el S&P Merval medido en términos de dólar “contado con liqui” y ajustado por inflación de EEUU alcanzó el miércoles 21 los “USD 845, el máximo de toda la gestión de Alberto Fernández y 60% por debajo de los máximos alcanzados durante el 2018, de USD 2.152″.

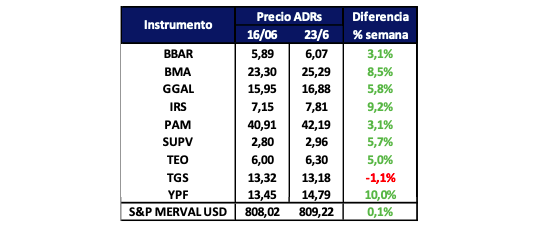

Las acciones argentinas con cotización en el extranjero más importantes cerraron una semana de suba promedio cercana al 6%, y algunos títulos llegaron a cerrar con aumentos de hasta 10%, como en el caso del ADR de YPF.

Los sectores que más traccionaron esta semana fue el sector bancario y de producción de energía en general. Banco Macro (BMA) y Banco Galicia (GGAL) terminaron la semana con aumentos de 8,5% y 5,8%, respecto al cierre de la semana previa. En el sector de producción y distribución de energía, YPF aumentó esta semana un 10%, mientras Pampa Energia (PAMP) registró también aumentos semanales del orden de 3,1% y TGS cayó un -1,1% semanal.

Desde otros sectores también hubo desempeños positivos como los casos de Telecom (TEO) e IRSA (IRS) que cerraron con aumentos semanales de 5% y 9,2%, respectivamente.

Importantes datos “macro”

Hubo importantes datos macroeconómicos en los últimos días. El Producto Interno Bruto (PIB) de Argentina avanzó un 1,3% interanual en el primer trimestre del 2023, , mientras que el PIB desestacionalizado arrojó una mejora del 0,7% en comparación con el cuarto trimestre del año pasado.

El informe sobre Intercambio Comercial Argentino (ICA) del INDEC registró en mayo un saldo negativo de USD 1.154 millones, superior al rojo de USD 193 millones registrado en abril, con lo que constituyó el déficit comercial más abultado en cinco años. Argentina acumuló en los primeros cinco meses del año un saldo negativo por USD 2.690 millones por efecto de la histórica sequía.

Fuente: Rava Bursátil-precios en dólares.

Fuente: Rava Bursátil-precios en dólares.

Asimismo, en mayo, el Sector Público Nacional (SPN) registró un déficit primario de $247.650,9 millones y un déficit financiero de $631.071,8 millones, según el Ministerio de Economía. De esta manera, se acumuló un déficit primario de $1.268.951,5 millones ($1,67 billón) durante los primeros cinco meses del 2023.

Por otra parte, con el sostén del trabajo informal y monotributistas, la tasa de desocupación al término del primer trimestre de 2023 se ubicó en el 6,9%, lo que representó una baja de una décima respecto al 7% registrado en igual período del año pasado, según informó el INDEC. Respecto al último trimestre del año pasado, cuando el índice fue de 6,3%, la tasa reflejó un incremento de seis décimas de punto.

“Este buen momento de los mercados financieros nos da mucha tranquilidad, se pagará sin problemas el cupón de los bonos soberanos el 9 de julio próximo, se alejan las predicciones apocalípticas de corralito. La economía real está muy complicada, las empresas cuentan con poco flujo, y los meses que faltan para el cambio de gobierno son eternos”, resumió el analista y asesor de negocios Salvador Di Stefano.

En el plano externo, los mercados operaron en baja por la preocupación de los inversores de que no haya un final a la vista para las alzas de tasas de interés dispuestas por la Reserva Federal de los EEUU.

“Las mayores tasas de interés por un período más prologando de tiempo elevan las probabilidades de que el aterrizaje no sea uno suave, sino más bien duro”, definieron desde Balanz Capital.

Fuertes ventas del BCRA

En solos tres ruedas operativas el Banco Central tuvo que efectuar ventas netas en el mercado de cambios por 204 millones de dólares. La entidad monetaria atraviesa un semestre muy negativo en cuanto a reservas, con un desplome de estos activos internacionales que supera los USD 13.000 millones, un 30 por ciento.

Asimismo, desde que empezó el 2023 el balance del BCRA por la intervención cambiaria es negativo en USD 2.673 millones, mientras que en junio sostiene un saldo vendedor por 546 millones de dólares.

En la semana las reservas internacionales brutas del Central sufrieron un dramático desplome de USD 574 millones, para finalizar en los USD 31.274 millones, un mínimo desde el30de septiembre de 2016. En lo que va de 2023 estos activos recortaron USD 13.324 millones o 29,9%, un récord histórico para un primer semestre.

El dólar libre avanzó tres pesos en la semana o un 0,6%, a $495 para la venta, todavía cerca del récord nominal intradiario de $497 alcanzado el pasado 25 de abril. La brecha cambiaria con el dólar mayorista, a $253, quedó en el 97,7 por ciento. “En la semana corta que acaba de finalizar el tipo de cambio mayorista subió 3,55 pesos, lejos del ajuste final de la semana anterior”, comentó Gustavo Quintana, agente de PR Corredores de Cambio.

Los dólares financieros cerraron estables en una semana corta, incorporando en los precios la incertidumbre y expectativas por el cierre de las precandidaturas y la negociación con el FMI.

El dólar MEP Lede cerró en $490,3 y mostró una suba del +2% respecto al cierre de la semana anterior. El dólar MEP (AL30) cerró en $481,0 (+0,9% semanal) mientras que el CCL (AL30) lo hizo en $495 (+0,5% semanal). El blue cerró la semana en $495. Por su parte, el dólar BNA sigue acelerando el ritmo de depreciación (crawling peg) de las últimas semanas llegando a los $264,5 (+2,1% respecto al viernes pasado).

Fuente: Infobae

Deja el primer comentario