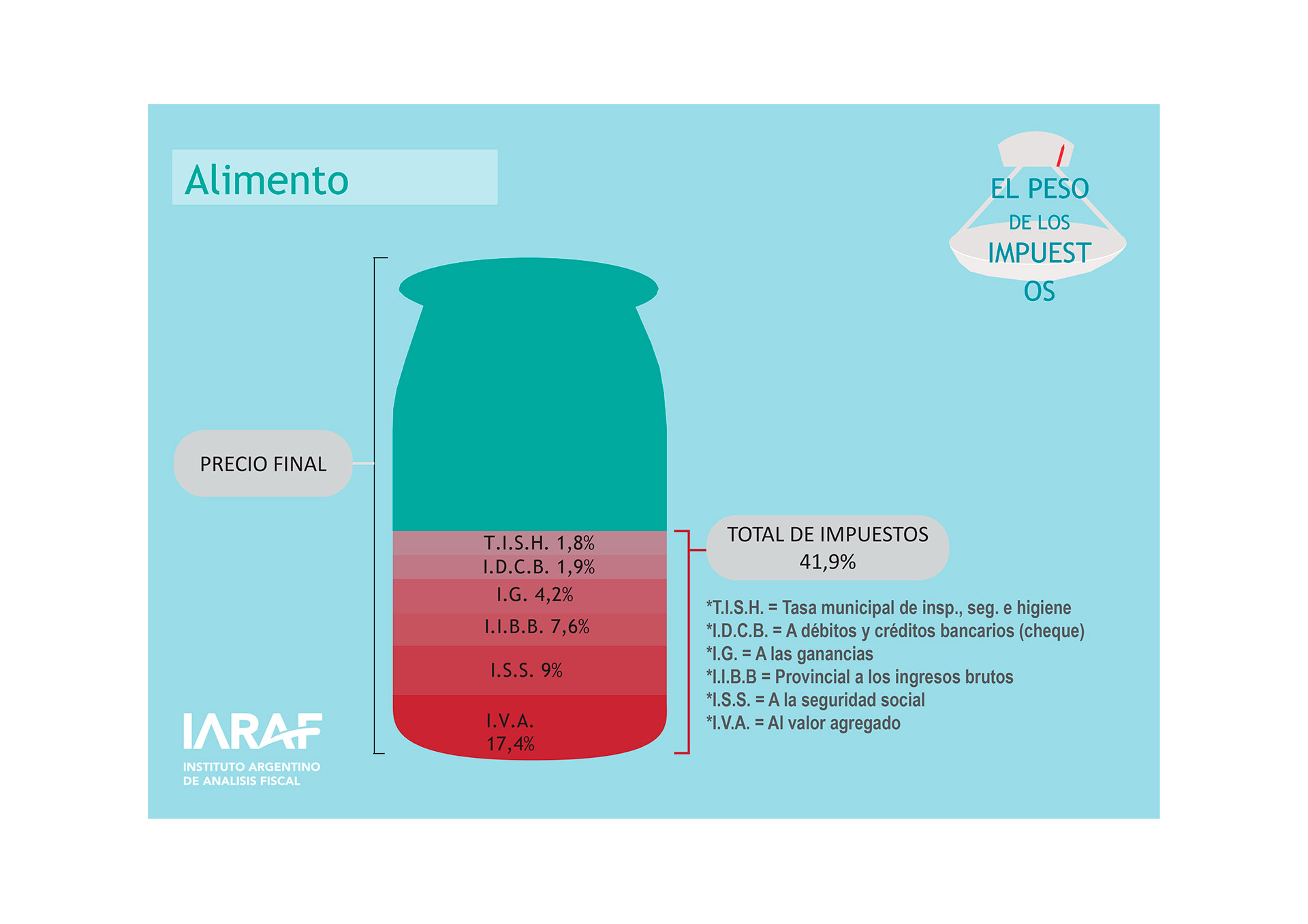

Cuando un consumidor compra un alimento, casi 30 puntos porcentuales del precio es explicado por tres tributos; y sube al 42% si se considera el resto de los impuestos asociados a ese proceso productivo, reveló un estudio realizado del Instituto Argentino de Análisis Fiscal (Iaraf).

Es decir que de $1.000 que puede costar un producto hoy, cerca de $300 se destinan a pagar IVA, Ingresos Brutos y la Tasa Municipal de Seguridad e Higiene. Se le debe sumar el Impuesto Interno (4% aproximadamente) en muchos casos, como bebidas alcohólicas, cigarrillos y perfumería, entre otros.

Son los gravámenes indirectos que se cargan sobre el precio, son fácil de recaudar pero absolutamente regresivos -pagan más en proporción a su ingreso, quienes menos tienen-. ¿Hay espacio, de cara al próximo gobierno, para trabajar en una reforma tributaria que contemple esta distorsión y plantee un mayor peso de impuestos directos?

Consultado por Infobae, el presidente del Iaraf, Nadín Argañaraz, comparó la situación de la Argentina con la de los países de la OCDE y los datos son contundentes: “A nivel local los impuestos indirectos y otros representan el 58% del total, en los Estados más desarrollados equivalen al 35%. A su vez, mientras que el impuesto a las Ganancias implica 33% de la recaudación en la OCDE, en la Argentina es de 17%. Y lo mismo sucede con los impuestos a la propiedad (por ejemplo, Bienes Personales), en el que las cifras son del 6% y 3%, respectivamente. En tanto, los impuestos a la seguridad social representan 26% en los países desarrollados y 22% en la Argentina”.

De $1.000 que puede costar un producto hoy, cerca de $300 se destinan a pagar IVA, Ingresos Brutos y la Tasa Municipal de Seguridad e Higiene

“Los impuestos visiblemente directos, como son los de rentas y de propiedad, en nuestro país aportan la mitad, en proporción, que en los países de la OCDE. Esta es la cuestión central. Yo creo que hay que avanzar a una tributación más directa, porque la indirecta es regresiva. Hay que ir a una mayor progresividad”, enfatizó Argañaraz, quien a su vez insistió en la necesidad de simplificar la estructura impositiva argentina, que hoy consta de 165 tributos (entre impuestos, tasas y contribuciones).

Así se trasladan los impuestos a los precios. (Fuente: IARAF)

Así se trasladan los impuestos a los precios. (Fuente: IARAF)

Desde diciembre, la organización no gubernamental Lógica comenzó a trabajar activamente en una campaña de concientización sobre la alta carga tributaria que tiene el país, de forma tal de lograr un reclamo de cambio desde la sociedad.

En la entidad, que preside Matías Olivero Vila, creen que el país “saldrá de esta crisis crónica si se lleva adelante un proceso de concientización profundo y masivo que active la preocupación para que las reformas fiscales necesarias para el país sean demandadas (o rechazadas lo menos posible, según el caso) desde todos los sectores y niveles, empezando desde la gente, de abajo hacia arriba”, dijo el directivo.

En diálogo con este medio, Olivera Vila remarcó que la entidad no se encarga de redactar una reforma fiscal ni participar de equipos técnicos de ningún candidato, ya que lo que se busca es “concientizar a la sociedad para que esas medidas económicas necesarias para superar la crisis no sean rechazadas. Lo nuestro es preparar el terreno”, dijo.

Y frente a quienes sostienen que el contexto macroeconómico no permite reducir impuestos, Olivero Vila responde que “no necesariamente si se bajan 10% los tributos hay que bajar 10% el gasto, ya que cuando se reduce la presión impositiva hay una mayor formalización”.

No necesariamente si se bajan 10% los tributos hay que bajar 10% el gasto, ya que cuando se reduce la presión impositiva hay mayor formalización (VIla)

Una primera acción, desde la política, podría ser avanzar hacia una discriminación de los impuestos, ya que eso generaría conciencia en la sociedad de qué es lo que está pagando cuando consume un bien, sugirió Olivero Vila.

“La Argentina cambiará cuando todos y cada uno entendamos que ser el país más gravoso es una desgracia colectiva y personal. Y que cuando tengamos gastos e impuestos lógicos vamos a tener un país lógico”, sostiene el directivo.

Nadin Argañaraz coincidió con este planteo de darle visibilidad a lo que el consumidor está pagando en cada producto y servicio que compra.

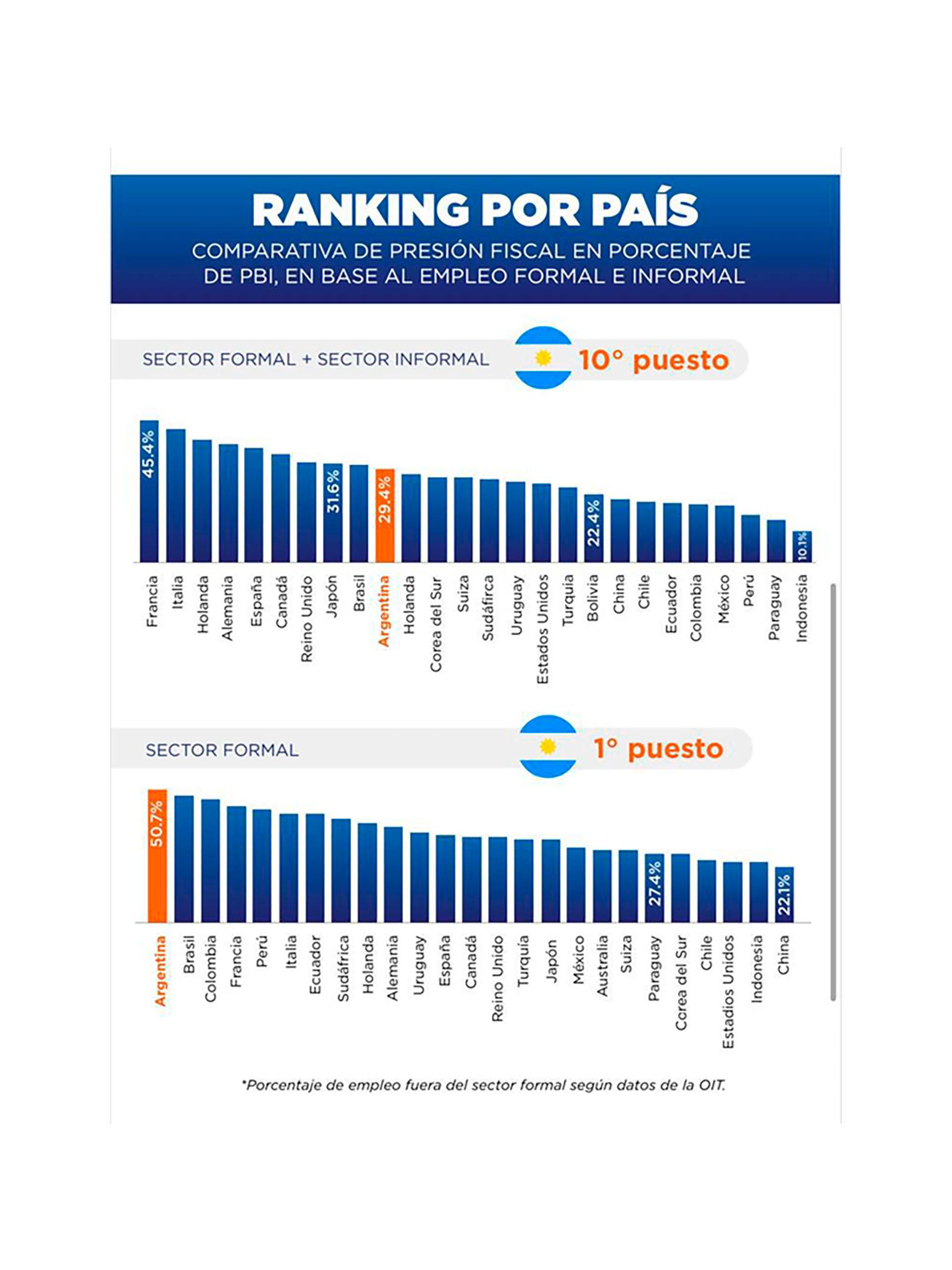

El ranking de los países con mayor y menor carga fiscal

El ranking de los países con mayor y menor carga fiscal

Los 165 tributos que menciona el “Vademecum tributario argentino”, que actualiza todos los años el Iaraf, no es sinónimo de que exista una alta carga tributaria en la Argentina.

Según destacó Argañaraz, “si existen muchos tributos y una empresa opera en todo el país, es mucho más costosa esa administración, además del costo de la fiscalización”.

¿Cuál es la presión tributaria argentina?

Más allá de que sean tantos tributos, la presión tributaria hoy entendida como la recaudación impositiva sobre el PBI no llega al 30%, una cifra más alta que algunos países de la región, pero más baja que la de Brasil y muchos estados europeos. Claro que se trata de la presión efectiva; es decir, lo que realmente se recauda. No toma en cuenta la alta evasión que hay en la Argentina.

Sin embargo, un informe del Departamento Tributario de la UIA: “Carga fiscal formal” compara 7 impuestos entre los países de Sudamérica, del G20 más España, Suiza y Países Bajos; son en total 30 países, representativos del 86% del PBI mundial, y obtiene que la Argentina sube del décimo al primer puesto, con el 50,7%, superando a Brasil, Colombia, Francia, entre otros.

Acá hay mucha carga indirecta y esa va a los precios (Argañaraz)

La conclusión es que Argentina es el país más gravoso entre los 30 países en los siguientes tributos: Ganancias corporativas, Débito y Crédito bancario, patrimonial, Ingresos Brutos, Sellos y tasas municipales con base ingresos. Y es el cuarto más gravoso en el IVA.

“Acá hay mucha carga indirecta y esa va a los precios. La discusión hoy en la Argentina debería ser: ¿Tenemos una estructura tributaria regresiva o no? ¿Qué hacemos?”, se preguntó Nadín Argañaraz

Fuente: Infobae

Deja el primer comentario